- 労働保険の基礎知識

- 届出書,提出先,添付書類,期限

- 届出書の書き方

- 退職したときの手続き

- 労働保険年度更新(次年度保険料の申告・納付・清算)

5.労働保険年度更新(次年度保険料の申告・納付・清算)

a.年度更新

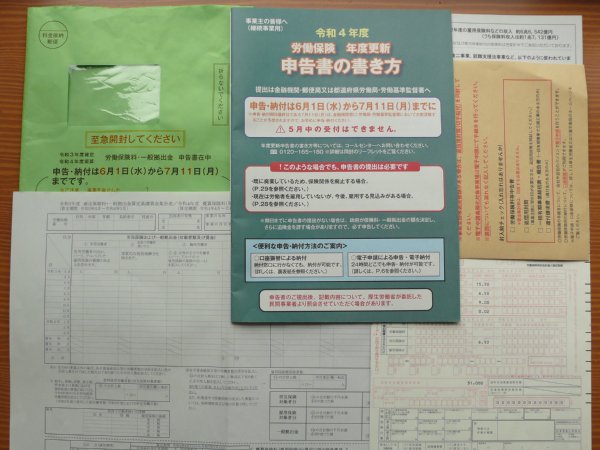

6月に入ると労働局から労働保険年度更新の封筒が届きます。

中身は、

➀確定保険料・一般拠出金算定基礎賃金集計表

➁労働保険確定保険料申告書(複写式3枚綴り)

➂申告書の書き方

➃その他(送付封筒,いろいろな案内)

労働局へ提出するのは➁の一枚目だけ。

二枚目だけ保管。三枚目は不要です。

※➁の二枚目は事業主控え。

※➁の三枚目は裏に記載上の注意が書いてあるだけで下敷き代わりです。

領収済通知書は切り取って金融機関で支払い。

金融機関へ提出すれば、同時に支払いもできます。

この場合は領収済通知書は切り取らずに申告書と一緒に金融機関へ提出。

間違うといけないので、

労働局へ提出するときも金融機関へ提出するときも何も切り取らずそのまま提出した方がよいでしょう。

必要な分だけ切り取って、事業者が必要な分だけ渡してくれます。

また、労働局へ提出すれば間違いのチェックや訂正をしてもらえるので労働局へ提出した方がよいでしょう。

➀の集計表は➁を書くための資料で提出の必要はありませんが

担当官がチェックするのに必要ですから持参しましょう。

もちろん、提出する書類ではないので、

用紙のコピーを取って下書きをし、用紙に清書する必要はありません。

b.書き方

●確定保険料・一般拠出金算定基礎賃金集計表

〇算定基礎賃金、前年度確定保険料,本年度暫定保険料

・まず、前年度(前年4月~本年3月)に支払った賃金を集計して算定基礎賃金を出します。

※「支払った賃金」とは「実際に支払った賃金」ではなく「支払うことが決まっている賃金」です。

3月分の賃金の支払いが4月になってもここに含みます。

結局、前年4月分賃金~本年3月分賃金が「支払った賃金」になります。

この点は税務の「支払った賃金」と異なります。

このことは「申告書の書き方」に記載されています。

・次に、この算定基礎賃金に保険料率を乗じて

前年度の確定保険料と次年度(本年度)の暫定保険料を算出します。

・前年度と本年度の保険料率が異なれば両者は異なり、同じなら同じになります。

・本年度に納付する暫定保険料は前年度に納付した暫定保険料との差額を差し引いたものになります。

〇労災保険料の算定基礎賃金と雇用保険料の算定基礎賃金

・労災保険と雇用保険では適用労働者の範囲が異なるので別々に算定基礎賃金を集計します。

・労災保険の算定基礎賃金×前年度の保険率(本年度の保険率)=前年度の確定保険料(本年度の暫定保険料)

・雇用保険の算定基礎賃金×前年度の保険率(本年度の保険率)=前年度の確定保険料(本年度の暫定保険料)

・この二つを合わせたものが前年度の労働保険確定保険料(本年度の労働保険暫定保険料)となります。

※労災保険と雇用保険の対象者が同じ場合は「算定基礎賃金 × 労働保険料率」(⑨イ)だけ書けばOK。

〇一般拠出金

・「石綿による健康被害の救済に関する法律」により事業主が労災保険料とは別に支払うものです。

・労災保険料の算定基礎賃金に拠出率を乗じて算定します。(2022年 → 0.02/1000)

・こちらは少額なので労働保険料のように

「暫定保険料納付 → 確定保険料算出 → 清算 → 暫定保険料納付」暫定納付というシステムをとっていません。

前年度の労災保険料算定基礎賃金から本年度の拠出金を算出して、本年度に前年度分の拠出金を支払います。

〇算定賃金額記載上の注意

・賃金は「労働の対価」として支払ったものです。

警備員教育の手当は入りますが、必要書類を取るための費用補助は入りません。

交通費は入ります。

・給与ソフトの「労働保険」で「労働保険算定基礎賃金集計表」が出てきます。

この中から「労働の対価ではないもの」を差し引いた額を記載していきます。

ただし、それらが含まれていても保険料が実際より高くなるだけです。

保険料が高くなっても労働局は損をしません。

また、雇用保険の場合、労働者にその分を追加徴収することはありませんので労働者も損をしません。

保険料が高くなる分は事業主が負担するので

面倒なら「労働の対価でないもの」を差し引かなくても構いません。

算定基礎賃金が実際とは異なっていても、「実際より高くなる」場合は問題ありません。

・給与ソフトの雇用保険算定基礎賃金集計では、「給与から雇用保険料を控除した月」だけが計上されます。

問題は「前職の有休消化期間に雇用した場合」。

例えば、8月15日まで有休消化中の者を7月1日に雇用、

7月,8月の給与から雇用保険料の控除なし。9月分の給与から雇用保険料を控除。

給与ソフトの算定基礎賃金では9月分から算定賃金に算入されます。

しかし、実際は「8月16日~8月31日の雇用保険料」を控除しなければならないので、

「 8月16日~8月31日の賃金」を算定賃金に算入しなければなりません。

この分を算入しないと雇用保険料が実際より安くなって労働局が損をします。

これは、「算定基礎賃金が実際より低くなる場合」なので修正しなければなりません。

この場合は、8月分の被保険者数を「+1」にして、「8月16日~8月31日の賃金」を追加。

これが面倒なら、8月分の被保険者数を「+1」にして8月分の給与全部を追加すればよいでしょう。

(保険料が増える方向だから問題なし)

なお、この分を算入した場合、労働者に追加保険料として徴収をするかしないのかは事業主の判断です。

〇算定賃金額の決定

・労災保険及び一般拠出金の欄の合計が「労災保険対象者分の算定賃金」と「一般拠出金の算定賃金」。

・雇用保険欄の合計が「雇用保険対象者分の算定賃金」

※2022年度(令和4年度)には雇用保険料率が変わるので、雇用保険対象者分の算定賃金を半分ずつにして

2022年4月~2022年9月の雇用保険料と2022年10月~2023年3月の雇用保険料を算出しておく。

(集計表の下欄)

b.労働保険確定保険料・一般拠出金申告書の書き方

〇使う数字

・aで算出した「労災保険算定基礎賃金額」,「一般拠出金算定基礎賃金額」(同じ)。

・aで算出した「雇用保険算定基礎賃金」(2022年度は「雇用保険料」)

〇確定保険料算定内訳欄

・これが前年度の確定保険料になります。

・保険料率はすでに印字されています。

・算定賃金額は「千円単位」なのでその料率をそのまま乗じれば保険料が出ます。

・➇ロ.労災保険分に労災保険算定基礎賃金額 → × 保険料率 → ➉ロ.労災保険料

・➇ホ.雇用保険分に雇用保険算定基礎賃金額 → × 保険料率 → ➉ホ.雇用保険料

・➉イ.労働保険料に「➉ロ.労災保険料 + ➉ホ.雇用保険料」

・➇ヘ.一般拠出金に労災保険算定基礎賃金額 → × 算定率 → ➉ヘ.一般拠出金額

・⑧イ.空欄

・前年度の確定保険料=➉イ.労働保険料

・前年度の一般拠出金=➉ヘ.一般拠出金額

〇概算保険料算定内訳欄

・本年度に支払う来年度の暫定保険料です。

・⑫ロ.労災保険分に労災保険算定基礎賃金額 → × 保険料率 → ⑭ロ.労災保険料

・⑫ホ.雇用保険分に雇用保険算定基礎賃金額 → × 保険料率 → ⑭ホ.雇用保険料

・⑭イ.労働保険料に「⑭ロ.労災保険料 + ⑭ホ.雇用保険料」

・⑫イ.空欄

※労災保険算定基礎賃金額と雇用保険算定基礎賃金額が同じ場合は

・⑫イ.労働保険料に算定基礎賃金額 → ×保険料率 → ⑭イ.保険料

・⑫ロ,⑭ロ,⑫ホ,⑭ホ → 空欄

※2022年度分は保険料率が変わるので保険料率は印字されていないので、

⑫ホ.雇用保険分に雇用保険算定基礎賃金額 → ⑭ホ.雇用保険料にaで算出した保険料

・本年度に支払う来年度の暫定保険料=⑭イ.労働保険料

※本年度の一般拠出金は来年度に確定額を算出して来年度に納付。

間違っている部分は担当官が横線で消して書き直してくれます。

◯納付書

持参してチェックしてもらう場合は「チェックしてもらった後で」記入します。

「一円未満切り捨て・切り上げ処理」で修正される場合があるからです。

もちろん、記載した額が間違っていれば担当官が横線で消して修正してくれます。

c. 清算と納付

〇設例

・前年度に納付した本年度分の暫定労働保険料=22万円

・前年度の確定労働保険料=21万円

・前年度の一般拠出金=300円

・本年度の暫定労働保険料=前年度の確定労働保険料=21万円

〇清算と納付

・本年度に支払わなければならない額

=前年度の一般拠出金+本年度の暫定労働保険料と前年度の暫定労働保険料の差額

=21万円+300円+(21万円-22万円)=20万300円。

〇実際の記載

上のようにやれば実に簡単なのですが、実際の記載は面倒になります。

・⑱申告済み概算保険料額 → 前年度の暫定労働保険料額=22万円(印字してあります)

・⑳イ.充当額 → 前年度の暫定保険料額-前年度の確定保険料額=22万円-21万円=1万円

・この1万円をどこに充当するかが選べます。

労働保険料だけに充当、一般拠出金だけに充当、労働保険料と一般拠出金に充当。

なぜ、三種類に分かれているのか分かりません。何らかの理由があるのでしょう。

剰余が一般拠出金に満たない場合は「労働保険料だけに充当」、

剰余が労働保険料に満たない場合は「労働保険料だけに充当」、

剰余が「労働保険料を越える場合は「労働保険料と一般拠出金に充当」でしょうか?

・ここでは「労働保険料と一般拠出金に充当」を選びます。

→ ㉚充当意思に「3」

・本例では「⑳イ.充当額1万円」を「前年度の一般拠出金300円」と「本年度の暫定労働保険料21万円」に充当。

・納付は「一括」とします。

・㉒イ.期別納付額/第1期(全期)/概算保険料額 → 本年度概算保険料額 21万円

・㉒ホ.一般拠出金充当額 → 300円

・㉒ヘ.一般拠出金額 →本年度に納付する一般拠出金額 → 充当したから → 0円

・㉒ロ.労働保険料充当額 → 一般拠出金300円を充当したから残りは9700円 → 9700円

・㉒ニ.今期労働保険料 → ㉒イ.本年度概算保険料額-㉒ロ.労働保険料充当額=21万円-9700円=200300円

これを労働保険料だけに充当(充当意思の1)とすれば、

・㉒イ.期別納付額/第1期(全期)/概算保険料額 → 本年度概算保険料額 21万円

・㉒ホ.一般拠出金充当額 → 0円

・㉒ヘ.一般拠出金額 →本年度に納付する一般拠出金額 → 充当していないから → 300円

・㉒ロ.労働保険料充当額 → 10000円

・㉒ニ.今期労働保険料 → ㉒イ.本年度概算保険料額-㉒ロ.労働保険料充当額=21万円-1万円=20万円

こちらの方が計算が楽です。

やはり、剰余額が

・一般拠出金額未満 → 一般拠出金だけに充当

・一般拠出金額~暫定労働保険料額 → 労働保険料だけに充当

・暫定労働保険料額~(暫定労働保険料額+一般拠出金額) → 一般拠出金と労働保険料に充当。

・それ以上は「還付」

なのでしょう。

〇支払い

源泉徴収の支払いに「e_TAXのダイレクト納付」というものがあります。 → こちら,こちら

これは「税金の納付」にしか使えません。

労働保険料の支払いには「労働保険料等の口座振替納付」という方法を使います。 → こちら

電気料金や水道料金の引き落としと同じで金融機関に届け出れば済みますが、

事業者にとっては「なぜ一本化されないの?」。

口座振替申込書三枚に同じこと書いて金融機関に提出。

手書きが面倒なら「PDF編集ソフト」を買いましょう。

『電子納付もできます!』→ こちら

聞こえは良いけど単なるインターネットバンキング。

その金融機関が「Pay-easy」に対応していなければなりません。

日本のデジタル行政はまだまだヨチヨチ歩きなのです。

金融機関で支払った方が何倍も楽です。

d.稚拙な電子申請

申告書に記載して労働局に持っていき、労働保険料を金融機関で支払えばそれで終わりですが

今流行りの電子申請と電子納付ができます。

試しにやってみました。

〇面倒、メンドウ、時間がかかる。そして結局、送付できない。

➀e-Gav にログイン(予めアカウント設定が必要)

↓

➁手続検索 → 労働保険年度更新 → 所管行政機関/厚生労働省

↓

➂労働保険年度更新申告(QA) → 申請書入力 → 労働保険概算確定保険料等申告書(継続事業)

↓

➃個別認証 → 労働保険番号とアクセスコードを入力 → 申告書を出す。

・これは送られてきた申告書に印字してあります。

・この入力で「事業所名や住所などを記入しなくてもよい」と期待してはいけません。

記入してあるのは「税率」だけ。他はすべて手入力。

手引き書にも「お手元の年度更新申告書と同様の項目を取り込むことができます」と書いてあります。

↓

⑤必要事項の入力

・これがメチャクチャ面倒くさい。

・事業所名や住所について「情報設定 → 情報設定画面 → 選択 → 入力」でやっと入力される。

しかも、その一つ一つに時間がかかる。手入力の方が何倍も楽。

↓

⑥各項目の入力

・申請年月日から始まって算定基礎額など申告書に記入した内容を全て入力。

・要するに「手書き」が「キーボード入力」になるだけ。

・さすがに「算定基礎額×税率」は計算してくれます。

・提出先を入力するのにも一苦労。大分類 → 虫分類 → 小分類と選んでやっと〇〇労働局へ到着。

↓

⑥「エラーがあります」表示

・手書きなら許される「1234-56」の「‐」はダメ、半角数字はダメ。

↓

➆証明書の選択

・「次はマイナンバーを読み取る操作だな」と思っていたら、

「使用する証明書を選択してください。証明書がありません。」と出るだけ。

「続行するにはOKをクリックしてください」とあるのでOKをクリックするとまた同じ画面が出てくる。

・結局、署名ができず申告書を送付できない。

〇電子申請の利点は?

・いつでも申請できる!

残念でした。申請できるのは

平日 / 9時~19時、休日 / 9時~17時 (4月,6月,7月)。

それ以外の月は平日 / 9時~17時、土日祝日は休み。

・入力が楽!

やってみてください。腹が立ちます。

結局、申告書に手書きした数字を写すだけ。

それなら、手書きした申告書をそのまま提出した方が楽。

・入力もれや入力誤りの場合はどうするの?

「管轄の労働局に連絡して労働局で修正してください。」

要するに、電子申請といってもそれが管轄労働局へ送られるだけ。

結局、郵送と同じなのです。

それなら、初めから労働局へ持っていった方が確実。

電子申請なんかするのはやめましょう。

労力と時間の無駄です。

申告書を労働局に持っていきましょう。

そして、間違いがあったらそこで教えてもらって修正しましょう。

電子申告をやるのは「算定基礎賃金集計表に入力したら自動的に申告書が出来上がる」ようになってからですネ。