今回は税金についての手続きです。

最低限次の届が必要です。

① 給与支払事務所等の開設届出書 → 税務署

② 給与所得・退職所得等の所得税徴収高計算書と源泉徴収の支払 → 税務署

③ 給与所得の源泉徴収票(給与支払報告書)と合計表 → 税務署

④ 給与支払報告書(個人別明細書)と給与支払報告書(総括表) → 市町村

②の提出・支払期限は

・源泉徴収をした日の属する月の翌月10日(所得税法183条)

・「納期の特例」の場合は「1月~6月分」は7月10日、「7月~12月分」は翌年1月20日まで。(所得税法216条)

③~④の提出期限は毎年1月31日です。

※所得税法225条1項,226条1項~3項、242条5項(罰則)

行政のデジタル化といっても、所詮は「縦割りの紙行政」。

「手書き・持参」が「ネット入力・ネット送信」になっただけ。

横のつながりがないから行政の数だけ届が必要です。

例えば、上の③と④は全く同じものです。

デジタル提出はできますが、③は e-TAX で ④は eL-TAX。

なぜ、どちらかだけでできないのでしょうか?

そこで、 eL-TAX は「こちらで税務署の方への提出もできます!」。

しかし、グーグルクロームに対応していない。

いまだに「インターネットイクスプローラーが主流」だと思っている。

さすがに e-TAX はグーグルクロームに対応するようになったけど、市町村への送付はなし。

提出する届が多ければそれを処理する者が必要となり、行政経費はどんどん膨らんでいく。

まあ、それだけ「雇用機会が増える」けど、その経費は税金。

「建前・言い逃れ」のデジタル化では国民に負担が増えるだけなのです。

※2023.01.10追記

・eL-TAXでグーグルクロームが使えるようになりましたが別の問題が起こっています。 → こちら

1. 給与支払事務所等の開設届出書

労働者を雇い給与を支払うようになったときはこの届出をしなければなりません。

(所得税法230条、所得税法施行規則第99条)→ こちら

給与を支払う者には源泉徴収,源泉徴収額の支払,年末調整,法定調書提出義務が生じるので、

誰にこの義務があるかを把握しておくためです。

要は「税金を確実に取るため」のものです。

e_TAXでも申請できます。 → こちら

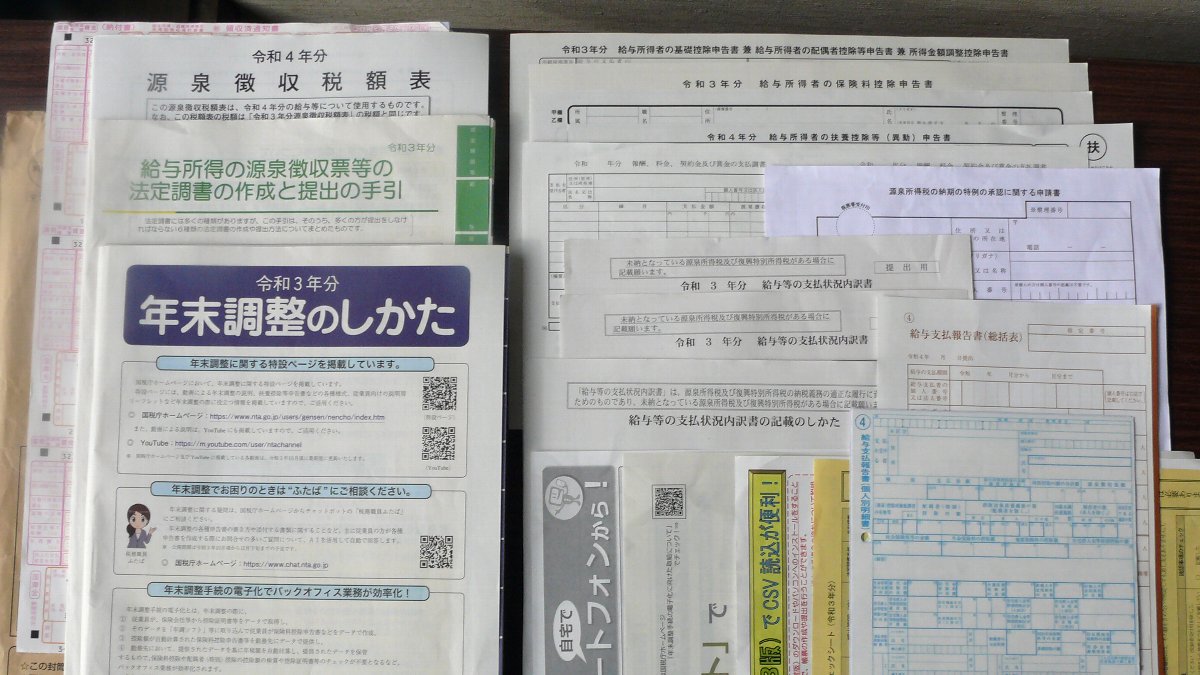

●毎年送られてくる書類

この届をすると年末に分厚い封筒で次の書類が送られてきます。

・給与所得の源泉徴収票等の法定調書の作成と提出の手引き

・法定調書の用紙

・年末調整のしかた

・源泉徴収税額表

・その他

法定調書の作成と提出は e_TAX でやったほうが簡単ですので、法定調書の用紙は不要です。

源泉徴収税額は給与ソフトに入っています。

年末調整も給与ソフトがやってくれます。

また、雇い入れた労働者が「乙欄適用」なら年末調整は不要です。

だから、これら書類はなくても大丈夫です。

●「罰則はない」ようです

所得税法の罰則238条~243条に230条は記載されていないようなので「罰則はない」ようです。

但し、見落としがあればご容赦ください。

罰則が適用されても当方は責任を持ちません。

罰則がなければ、

1カ月の届出期間を過ぎても、届のあとに従業員ゼロになっても変更届(廃止届)は不要です。

この届出をしないで e_TAX で法定調書を作成・提出しても構わないのかもしれません。

まあ、出しておくことにこしたことはないでしょう。

2.給与所得・退職所得等の所得税徴収高計算書と源泉徴収の支払

a.源泉所得税の納期の特例の承認に関する申請

給与を支払う者は給与の中から源泉徴収額を差し引いて支払う、

その源泉徴収額を国に収める。 → こちら, こちら

※所得税法183条,184条,源泉徴収をしなかった場合 → 242条3項(罰則)

これは毎月の給与支払い毎に行わなければなりません。

※源泉徴収額の納付は、実際に支払った月の翌月10日まで。

※源泉徴収した所得税を納付しなかった場合 → 所得税法240条(罰則)

ただし、給与の支給人員が常時10人未満の場合は、半年分まとめて納めることができます → こちら

※1月~6月分を7月10日に、7月~12月分を翌年1月10日に支払う。

※この特例を受けるためには「納期の特例申請書」を予め提出する必要があります。

この特例は「提出した日の翌月に支払う給与から適用」され、

提出日の当月,それ以前の月には適用されません。

1の「給与支払事務所等の開設届出」提出のときに提出しておく方がよいでしょう。

e_TAXで申請できます。 → こちら

b.所得税徴収高計算書と支払い

「これだけの源泉徴収をしたので支払います」という届です。 → こちら

※所得税法226条1項~3項

※届出をしなかった場合 → 242条5項(罰則)

※徴収した税額を払わなかった場合 → 240条 (罰則)

●こちらの届と支払は

e_TAXで申請できます。

・ログイン → 申告・申請・納税 → 新規作成 → 徴収高計算書 → 送信

e_TAXにログインしたときに

「最新バージョンでないためにエラーが発生する可能性があります」と表示されたら、

「事前準備へ」をクリックして「.exeをダウンロードしてバージョンを更新」

e_TAXのダイレクト納付を申請しておけば、すぐに納付できます。 → こちら,こちら

※上の送信 → メッセージbox → 受信通知 → ダイレクト納付 → 今すぐに納付される方

※自動ダイレクトにチェックが入っていれば納付手続き不要で自動口座引き落とし ( 2024.12 追記 )

●源泉徴収額についての注意

1月~6月の源泉徴収額を7月10日まで、7月~12月の源泉徴収額を翌年1月10日までに支払う。

もし、賃金締め日が月末で支払い日が翌月15日の場合、

1月~6月の源泉徴収額に、実際にはまだ徴収していない6月分の源泉徴収額を含めるのか?

同じことは特例納付でない場合にも起こります。

答えは「実際に徴収した額」

6月分の給料はまだ支払っていないので6月分の源泉徴収も発生していません。

だから、5月分までとなります。

この場合は「12月~5月の源泉徴収額」と「6月~11月の源泉徴収額」になります。

これは源泉徴収票でも同じです。

●源泉徴収をしなかった場合も申告

その期間に従業員がすべて退職し、給与を支払わず源泉徴収もしなかった場合でも申告しなければなりません。

税務署には「そのこと」が分からないからです。

「給与支払い 0,源泉徴収0」で申告します。

当然、「源泉徴収なし」ですから納付する必要はありません。

●e_TAXでの申告の実際(令和4年1月分~6月分・特例納付)

・ 所得税徴収高計算書の送信

↓

・給与ソフトの賃金台帳or源泉徴収簿(合計)で

令和4年1月~6月に「実際に支払った」支給総額と源泉徴収税額合計をメモ。

※注意

・「支給総額」とは「課税の対象となる給与」です。支給額合計や差引支給額ではありません。

各種控除前の「課税支給額合計」です。各種控除後の「課税対象額」ではありません。

・給与ソフトでは「課税支払額合計」という項目です。

・「源泉徴収税額」とは「所得税額」です。控除額合計ではありません。

源泉徴収簿では年末調整過不足をプラスした「差引調整税額」です。

労働保険料は別の手続き ( 労働保険年度更新 ) で支払います。

↓

・「支払った分」だから給与締め日と支払日の関係で、令和3年12月~令和4年5月の合計になる場合がある。

↓

・e_TAXソフトWeb版にログイン → 「マイナンバーカードでログイン」 → 「スマートフォンでの読み取り」

→ スマートフォンでマイナポータル起動 → スマートフォン画面下の「読み取る」をクリック

→ PCに表示されたQRコードを読み取る → ほとんど「当てるだけ」 → マイナンバーカード4桁の暗証番号を入力

→「 次へ」 → スマートフォンにマイナンバーカードを当てて読み取る → 「読み取りに成功しました」

→ PC画面がログイン後の画面になっている。

↓

・「申告,申請,納税」 → 「新規作成/操作に進む」→「徴収高計算書を提出する」 →

→ 給与所得退職所得等の所得税徴収高計算書(納期特例分) → 提出先(以前に申請していると記載済み)

→ 「次へ」

→ 「納期等の区分/支払った年月」 → 令和4年1月~令和4年6月

→ 「区分/俸給給料など」にレ → 「次へ」

→ 給料など/令和4年1月1日~令和4年6月30日,人員〇〇名,支給額合計〇〇〇〇万円,税額合計〇〇万円

→ 年末調整による不足税額〇〇円、年末調整による超過税額〇〇円

※年末調整をしない場合は「不足税額0円,超過税額0円」 → 本税,合計額は自動記載

→ 所得税徴収高計算書用紙の送付/否 → 「次へ」

→ 入力内容の確認・訂正 → 「次へ 」

→ 受け付けシステムへの送信 → 「送信 」→ 送信しますか → 「はい」

→ 送信が完了しました → 「印刷」

↓

・ダイレクト納付

↓

・メニュー画面に「納付手続を行う」はありません。メッセージボックスに届いたメッセージから行います。

↓

・「受信通知の確認」 → 「ダイレクト納付/今すぐに納付する or 納付日指定する」

→ その日が税務署の閉庁日(土日,祭日,年末年始など)は支払えないので「納付日を指定する」

→ 令和4年7月10日が支払い期限、7月9日(土)に「今すぐ納付」では「閉庁日は納付できません」

→ 令和4年7月11日(月)に期日指定 → 口座の確認 → 上記内容を確認するにレ → 「納付」

※2024.12追記

「自動ダイレクト納付」チェックが入っていると納付手続きをしなくても自動で口座引き落としになる。

「入力内容の確認・訂正」で「自動ダイレクト納付のちぇくボックス」が出てくる。

c.給与所得の源泉徴収票と合計表の提出

こちらは一年間で支払った給与と源泉徴収額の申告です。

源泉徴収したときは毎月 (特例納付では6月ごと ) に所得税徴収高計算書による申告と納付をしていますが、

それを累計するシステムがないようです。

一年間の申告は別にやらなければなりません。

ここでの作業は「従業員個人別の支払額と源泉徴収額」と「その合計」です。

前者は「源泉徴収票」、後者は「合計表」です。

e_TAXでやれば ( 多分給与ソフトでも ) 、個人別の源泉徴収票を作成すればそれらが「合計表」に転記されます。

●支払い金額とは

所得税徴収高計算書での「支給総額」と同じです。

各種控除前の「課税支給額合計」 ( 給与ソフトでは「課税支払額合計」という項目 )

これもe_TAXで行った方が簡単です。

・ログイン → 申告・納税 → 新規作成 → 法定調書を提出する → 給与所得の源泉徴収票等の法定調書同合計票

→ 給与所得の源泉徴収票の作成 → 必要事項を入力 → 「合計に転記します → はい」 → 次へ

→ 法定調書合計表 → 作成 → 令和〇年分給与所得の源泉徴収票等の法定調書合計表

→ 必要事項を入力 ( 全て記載されている ) → 入力内容の確認・訂正 → 次へ → 作成完了

→ 受け付けシステムへの送信 → 送信 → 送信しますか → はい → 送信完了

※以前は送信にマイナンバーカードの署名用パスワードが必要でしたが2023年より不要になりました。

●注意1

・ここで要求されるのは4桁の暗証番号ではありません。

「数字アルファベット混在の6桁~12桁」の方です。

・この署名用パスワードを4桁の暗証番号と思ってエラーを繰り返すと

市役所でパスワード再設定をしなければなりませんので注意が必要です。

●注意2

e_TAXの注意書きにあるように「ブラウザの戻るボタン」を使わないこと。

これを使うと再ログインして初めからやり直さなければなりません。

画面の一番下に「戻るボタン」があるので、そちらで操作。

●注意3

「支払い金額=令和〇年中に支払の確定した給与等の総額」の意味

※源泉徴収票等の法定調書の作成と提出の手引き4頁「記載すべき事項」

ここでも、所得税徴収高計算書のときと同じようなことが問題になります。

源泉徴収額の合計は1月~12月の給料の徴収額合計でしょうか?

今度は提出期限が1月31日なので、12月分の給料は実際に支払われて源泉徴収も行っています。

そして、「手引き」には「令和〇年中に支払の確定した給与」

以前、この点を津税務署で質問したら、

「1月~12月の給料総額」との答え。

「それでは、所得税徴収高計算書の徴収額と合致しないが大丈夫なのか?」と訊ねたら。

「問題ない」との答え。

どうも納得できません。

雇い主は 所得税徴収高計算書で令和〇年中に実際に支払った給与の源泉徴収額を申告し支払っている。

それなのに、源泉徴収票は令和〇年に実際に支払われていない12月給与の源泉徴収額を算入する。

確定申告で労働者に令和〇年の源泉徴収額を100%還付する場合は、

国庫に入った(雇い主が支払った)源泉徴収額と還付する源泉徴収額が異なってしまう。

それでいいのだろうか?

ネットで調べたらこの税務署員の返答は間違い。

「本年中に支払の確定した給与とは給与の支払を受ける人からみれば収入の確定した給与。

収入の確定する日は、支給日が定められている給与についてはその支給日、

支給日が定められていない給与についてはその支給を受けた日」 → こちら

つまり、令和〇年中に実際に支払われていない12月分の給与の源泉徴収額は入らない。

源泉徴収票の総額と総額と所得税徴収高計算書の額は一致する。

当たり前の話ですね。

しっかりしてください税務署員様。

なお、源泉徴収票は給与ソフトでも作成できますが、

ここで作成した源泉徴収票をプリントアウトして労働者に渡せばよいでしょう。

●注意4. 税務署への源泉徴収票の提出が必要な場合

給与等を支払った場合、源泉徴収票は支払った相手全てに対して交付しなければなりませんが、

税務署に提出しなければならないのは一定の場合だけです。 → こちら

例えば「乙欄適用」で年末調整をしない場合は「その年度の支払が50万円を超える」ときです。

しかし、e_TAXで作成・提出する場合は源泉徴収票も作成されるので、

「税務署への送付対象者」であるかどうかに関わらず「送付」しておけば間違いないでしょう。

●注意5.年の途中で退職した者の源泉徴収票

退職した日から1カ月以内に源泉徴収票を退職者に交付し、税務署に提出しなければなりません。

税務署に提出しなければならない場合は「注意4」と同じです。

退職者用の源泉徴収票を給与ソフトで作ると同じようなものが二様印刷されます。

「支払を受ける者」の個人番号欄,支払者の「個人番号または法人番号」欄に斜線が引いてある方が退職者交付用。その欄に印字してあるか空欄になっている方が税務署提出用です。

なお、税務署に提出する源泉徴収票には「支払を受ける者の個人番号」、支払者の「法人番号または個人番号」を記載しなければなりません。

●e_TAXでの退職者源泉徴収票の作成と税務署への送付

退職者の源泉徴収票を給与ソフトで作ると、一定の場合にそれを税務署に送らなければなりません。

e_TAXで作ればそのまま税務署へ送信できます。

・e_TAXへログイン

↓

・「法定調書を提出する」

↓

◯給与所得の源泉徴収票等の法定調書の提出

・「提出区分」 → 新規分を提出

まだ今年の分の源泉徴収票等は提出していない。

・「年度等」 → 今年

・必要事項入力

・次へ

↓

◯源泉徴収票・各支払い調書の作成

・給与所得の源泉徴収票

「読込」 → 以前のデータがCSVでPCに保存してある場合

「作成」 → CSVデーターがない場合 → 必要事項を入力 ( 以前のものを参考にする )

↓

・本人情報の項目で「中途就・退職」の退職にレ,退職日付

↓

・作成完了 ( 次頁は続けてもう一人の入力をする場合 )

↓

◯法定調書合計表へ転記しますか?

・「はい」を選ぶと合計表も送付される。

・年末の合計表提出の場合はこの合計表を修正するのか?

・「いいえ」を選ぶと合計表は送付されず、年末に退職者の分も含めて新たに作るのか?

・「はい」を選んだ。

↓

◯合計表の作成

・どうせ年末に修正するのてそのまま。 → 作成完了

↓

◯入力内容の確認

・退職者の源泉徴収票と合計表が表示される。

・次へ

↓

◯送信

・帳簿表示 → 源泉徴収票と合計表を印刷

・退職者にはここで印刷した源泉徴収票を送付

●送信した後に訂正したい場合

・受信通知/受信テータ → 送信済の「訂正したい申告書」の受け付け番号をコピー。

・もう一度新規作成 → 訂正する → 「受付番号をペースト」 → 新しく書き直す。

・以前の申告書が表示されてそれを訂正するのではありません。「もう一度初めから作成」。

・訂正された申告書は「訂正にチェックが入る」だけです。

3.給与支払い報告書の総括表と個人別明細書

こちらは地方税の算出ベースとなるためのものです。

地方税は各人の税務署への確定申告や地方公共団体への申告によって決まりますが、

「ウソの申告があるので、給与支払者から証拠を集めておこう」というものでしょう。

※地方税法317条の6,

※提出しない場合や虚偽申告 → 地方税法317条の7(罰則)

こちらも電子申請ができますが、e_TAXではなくeL-TAXで行います。

もちろん、e_TAXとeL-TAXは連携していませんので別々のIセットアップが必要です。

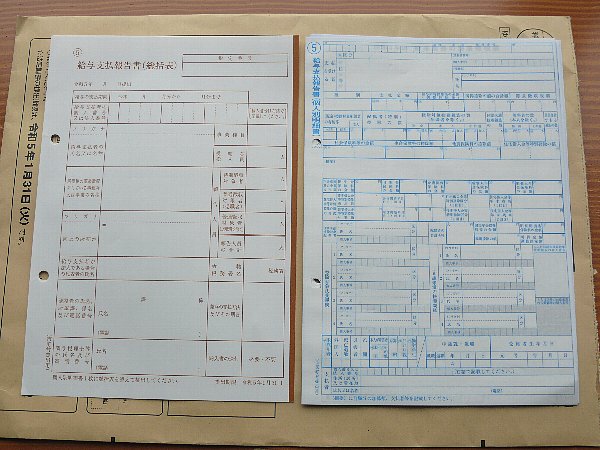

給与支払報告書(総括表)、給与支払報告書(個人別明細書)は、名前が違うだけで

税務署に提出した源泉徴収の法定調書合計表、源泉徴収票と同じようなものです。

特に、給与支払い報告書と源泉徴収票はタイトルが違うだけでまったく同じものです。

この「同じようなもの」と「同じもの」を別々に電子申請しなければならないのです。

この不便さを解消すべくeL-TAXでは

給与支払報告書の電子申告と源泉徴収票の電子申告が同時にできるとのこと。

「これは試してみる価値あり」とeL-TAX初期設定をしていたら、

「eL-TAXはグーグルクロームに対応していない」とのこと。

ずいぶんと「ズレて」います。

98やXPのころと違うのです。

7が使えない時代なのです。

インターネットエクスプローラーなど主流でばないのです。

そう言えば、e_TAX がグーグルクロームに対応したのは最近のことらしい。

そもそも、eL-TAX で e_TAX の電子申請もできるのなら、

なぜ e_TAX で eL-TAX の電子申請ができないのでしょう。

わが国行政のデジタル化は始まったばかり、まだまだ石器時代のようです。

税務署から送られてくる年末調整セットの中に

給与支払報告書(総括表)、給与支払報告書(個人別明細書)の用紙が入っているのでそれを使いましょう。

なお、この用紙はダンウロードできます → こちら

※総括表は第17号様式、個人別明細書は第17号様式別表 → こちら

※2023.01.10追記

〇驚きのガイド

本年度からやっと「Google Chrome 対応」になりました。

Internet Explorer に代わって Microsoft Edges になったのでシステム変更をしたのでしょう。

あくまでも「Microsoft が主流」だと思っているようです。

電子申請をするには

・PC desk ( web版 ) のインストール

さらに、Google Chrome を使うにはさらに次のものが必要。

・署名用プラグイン ( Chrome 版インストーラー )

・ Chrome 拡張機能の追加

「まずは、PC desk ( web版 )のガイドを」の説明。 → こちら

このガイドは「なんと498頁!」

・名著 法学入門 ( 団頭重光著 昭和48年 筑摩書房 ) が「後書きを含めて338頁」

・初学者にはちんぷんかんぷんの渥美東洋著 刑事訴訟法要諦 ( 1974年中央大学出版部 ) が447頁。

国家試験なら別だけど、

自分で経理をやっている事業主が読むわけないじゃない!

なぜ、もっと簡単なものを作れないのでしょうか?

e_TAX はもっともっと簡単ですよ!

ムダです、ムダです。税金が!

さらに面白いのは「用紙をA5に統一してほしい」とか. → こちら

ああ、「こちらの手書き用紙のように」ですね。

あれっ? 左側に「綴じ穴2個」が開けてありますよ!

データー保存じゃなくて紙保存なのですか?

こよりで綴じて書庫に積み上げているのでしょうか? → こより,こより

「中村主水」の勤務先のように。

古いです、古いです。発想が。

「498頁のガイドが必要な電子申請システム」と「中村主水」の落差。

どこかズレていません?

「税金の無駄遣い」をしていません?

〇対処方法

こんな「おバカさんたち」は放っておきましょう。

次のようにすることをお勧めします。

①給与支払報告書(総括表) は手書き

これは書くところが少ないし支払い総額や徴収税額を書く必要がないので手書きで簡単にすませます。

PDF編集ソフトがあれば手書きよりきれいに作れますが、手書きで十分です。

②給与支払報告書(個人別明細書) は源泉徴収票を修正する

e_TAXで作った源泉徴収票と個人別明細書の違いはタイトルだけです。

源泉徴収票のタイトルを「給与支払報告書(個人別明細書) 」に換えれば済みます。

①まず、e_TAXで作った源泉徴収票をA5でプリントアウトしましょう。

・受信通知 ( の確認 ) → 受信データ → 帳簿表示 → 印刷

②そして「源泉徴収票」の部分を横線で消し、「給与支払報告書(個人別明細書) 」と書く。

これで心もとないと思うのなら「第17号様式別表/第10条関係」と書いておきましょう。

③次に、各人の個人番号を記入。

※e_TAXの源泉徴収票は入力した個人番号が消されて表示されます。

なお、ワードのPDF編集を使うと

・一人 ( 1頁目 ) の個人番号を入力すると、他の者 ( 2頁以降 ) の個人番号が同じになります。

・また、文字がずれてしまいます。

「嫌味で」左端に2穴の綴じ穴を開けておきましょうか?

しかし、e_TAXの源泉徴収票を1/2に縮小したら読みにくいでしょうね。

これは「A5にしてくれ」と彼らが望んでいるのだから仕方がないですね。

4.乙欄適用について

a. 源泉徴収と甲欄,乙欄,丙欄

給与を支払う者は支払ったときに暫定的な所得税を徴収をして国庫に納付し(源泉徴収)、

一年の最後に各種控除をして「従業員の収めるべきその年の所得税」を正確に計算して

これを国庫に収めなければなりません(年末調整)。

給与の支払を受ける者は「給与所得の扶養控除等申告書」を税務署に提出しなければなりません。

・毎年提出

・その年の最初の給与の支払を受ける前日まで

・給与支払者を経由して税務署に提出する(支払を受ける者 → 支払者(事業主) → 税務署)

※所得税法194条

※嘘を書いて所得税を免れた場合 → 所得税法239条(罰則)

※提出しないことに対する罰則はありません(所得税法238~243条に見当たりません)。

複数の事業所で働いている者は「主たる事業所」を通じて提出します。

給与を支払う者(事業者)はこの申告書を元にして、

「扶養控除のあるなし」で暫定的な所得税を毎回源泉徴収します。

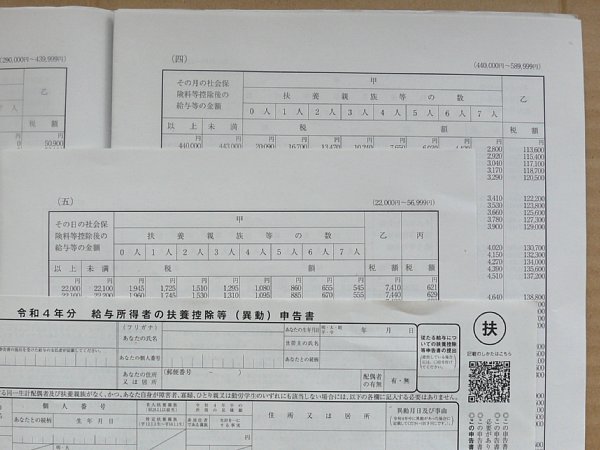

この暫定的な税額は毎年送られてくる源泉徴収税額表の区分から求めます。

・扶養控除申告書を提出している者は源泉徴収税額表の甲欄の所得税

・扶養控除申告書を提出していない者は源泉徴収税額表の乙欄の所得税

・日雇い,短期雇用(雇用期間2カ月以内)の者は源泉徴収税額表の丙欄の所得税。

※参考

b.年末調整の対象者

給与を支払うものは年末調整をしなければなりません。

※所得税法190条,しなかった場合 → 242条3項(罰則)

しかし、扶養控除申告書を提出していない者(乙欄適用者)については行う必要がありません。

※所得税法190条は「給与所得者の扶養控除等申告書を提出した居住者で…」と限定している。

※国税庁「年末調整の対象となる人」 → こちら

この中には

①複数の事業所で働いていて別の事業所に扶養控除申告書を提出した者

②扶養控除申告書を提出しない者

の二つがあります。

税金は「各人が申告して納税する」のが原則です。

それを事業主が代わって行っているのが年末調整です。

②の扶養控除申告書を提出しない者は「自分で確定申告をしたい」と思っているのだから、

「事業主が出しゃばって年末調整をしてはいけない」ということなのでしょう。

扶養控除申告書を提出しない者に対して罰則がないのも同じ理由でしょう。

もちろん、「扶養控除申告書を出すか出さないか」は給与の支払を受ける者の自由です。

しかし、扶養控除申告書を出した者に対しては年末調整をしなければなりません。

彼は「自分での確定申告」ではなく「年末調整」を望んでいるのですから。

「乙欄適用」ば源泉徴収票の記載項目にもあります。

5.マイナンバーカード読み取りの注意

e_TAX のログイン方法にマイナンバーカードとID・パスワードがあります。

ID・パスワード が圧倒的に便利ですが、なぜか設定できません。

どうしても「マイナンバーカードを使わせたい」ようです。

マイナンバーカード読み取りの方法は二つ。

・カードリーダーを使う

・携帯電話でbruetooth接続をする

「bruetooth接続 」は費用がかかりませんが、誤認識が多い。

やはり、カードリーダーの方が確実です。

※ カードリーダを使うときの注意点

「公的個人認証サービス」アプリの「ICカードリード設定」

→「ICカードリーダライタ設定」 → 「ICカードリーダーライタを自動検出する」のOKを確認。

ここが「bluetooth対応」になっているとカードリーダで読み取れません。

写真は

・上 → 非接触式カードリードライタ SONY PaSoRi RC-S380

・下 → 接触式カードリードライタ gemalto PC USB-TR(2011年入手ですが使えます)

どちらも3千円以内です。

接触式が確実でしょうが、やはりSONYをお勧めします。 → こちら,こちら

家電量販店で入手するよりネット入手の方が圧倒的に安いです。

なお、e_TAX や e_Gov を利用するときは事前設定でいろいろなアプリを入れなければなりません。

事前設定を済ませて実際に使っていたのに、

突然「事前設定ができていません」のエラーが出て再度事前設定をしなければならなくなることもあります。

また、ログインボタンを押しても説明が延々と続きログインできません。

実際にログインする場所を見つけたらショートカットを作っておくことをお勧めします。

それくらい、ログインに手間取ります。

ネットショップならまず売上が上がらないようなつくりになっています。

この辺りが「親方日の丸」でしょうね。